必赢体育app官方平台-光伏厂商业绩十之九亏,HJT被行业洗牌撞了一下腰?

2024-08-06

对当下的光伏行业来说,信心比黄金更重要。

阶段性产能过剩引发的原材料、产品降价潮仍在蔓延,且先后传递到了资本市场和光伏制造端,这无论是对投资者和光伏企业家来说都是不小的心理考验。

2023年9月份以来,光伏组件跌破1元/瓦盈亏平衡线,向上游的电池片、硅片和硅料环节传导,引发上游产品价格跟进降价导致厂商业绩下滑,在2023年第四季度集中爆发。

近日,硅片龙头TCL中环(002129)爆出2023年第四季度亏损13.88亿-19.88亿元大雷的同时,跨界HJT光伏组件的嘉寓股份(300117)爆出了一个更大的雷。

这家早在2017年、2018年就开始向光伏转型的门窗幕墙厂商预计,2023年净亏损12亿-15亿,还可能被实施退市风险警示,也就是披星戴帽。受此利空拖累,嘉寓股份连续两个交易日20CM跌停,三个交易日最大跌幅近50%。

嘉寓股份预计全年净亏损12亿-15亿元,在前三季度净亏损1.24亿元的基础上,该公司第四季度净亏损扩大至约10.7-13.7亿元。嘉寓股份虽在公告中披露,业绩变动较为明显主要受计提房地产客户资产减值所累,但其2023上半年光伏业务已占营收70%左右,足见光伏行业调对其业绩也有明显冲击。

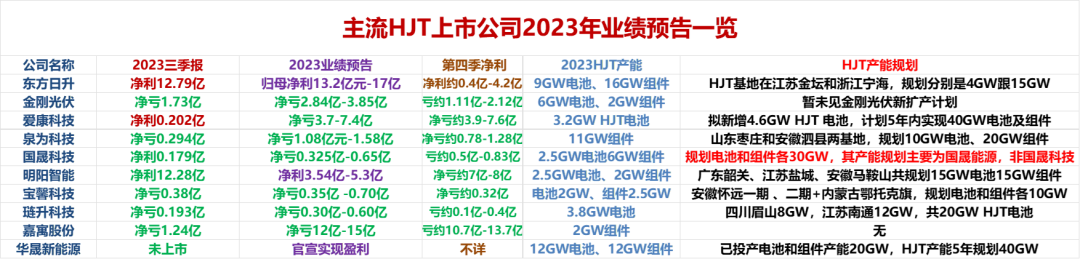

HJT被视为下一代N型技术的主流之一,吸引了为数不少的厂商跨界而来,可从概念上市公司交出的2023年业绩答卷来看,前期的巨大投入并未获得理想产出。

在HJT电池和组件领域,东方日升和华晟新能源属于HJT一线龙头厂商。东方日升第四季度实现了盈利,业绩表现非同一般。另外,一直在扩产的华晟新能源也表现不错。据华晟新能源对外官宣,其已在2023年实现了盈利。

剔除前述2家公司,A股市场上其他HJT概念上市公司表现不尽如意。金刚光伏、爱康科技、泉为科技、国晟科技、明阳智能、宝馨科技和琏升科技等公司预披2023年业绩预告,仅有明阳智能预计2023年实现归母净利润3.54亿-5.3亿元,其他公司均是预计2023全年净亏损。

细算之下,跨界HJT的整机风电厂商—明阳智能的2023年业绩预期并不理想。该公司在2023年前三季实现了12.28亿元的归母净利,全年净利润为3.54亿-5.3亿元,意味着第四季“倒搭”7亿-8亿元。

HJT概念上市公司当中,爱康科技的业绩“变脸”也很明显。2023年前三季度,爱康还实现了0.202亿元的归母净利,2023年预亏3.7亿-7.4亿,意味着第四季度净亏损达到3.9亿-7.6亿元。

宝馨科技2023年前三季度净亏损0.38亿元,预计2023年净亏损0.35亿-0.70亿元。琏升科技2023年前三季度净亏损0.193亿元,预计2023年净亏损0.30亿-0.60亿元。

国晟科技2023年前三季度净亏损0.179亿,预计2023年净亏损0.325亿-0.65亿元。泉为科技2023年前三季度净亏损0.294亿元,预计2023年净亏损1.08亿元-1.58亿。对比发现,泉为第四季度单季净亏损约0.78亿-1.28亿元。

至于业绩变动的原因,泉为科技、琏升科技和国晟科技分别提到光伏产能过剩,价格下探,前期投入费用高,未形成规模效应,导致亏损扩大等因素。

国晟科技在公告中表示,业绩变动一方面是因为园林行业市场低迷,另一方面缘于光伏行业产能过剩、价格下探,行业竞争日益加剧,加之公司部分生产基地建成开工较晚,产线处于爬坡期导致产能利用率不足,固定成本高,产品毛利率偏低,同时公司对光伏板块存货和应收账款计提减值损失。

泉为科技表示,2023年,随着公司山东枣庄生产基地投产、产量爬坡及订单逐步交付,公司光伏新能源业务收入不断提高。但由于该板块业务依然处于建设投入期,前期费用较高,规模效应暂未显现。

琏升科技在公告中提到,业绩变动主要原因是,报告期内,公司战略转型升级,布局光伏新能源业务,投建光伏HJT电池片项目,相关费用增加,导致亏损增大。

产能方面,泉为科技、国晟能源、明阳智能和宝馨科技制订了规模可观的HJT电池和组件扩产规划。

泉为科技在山东枣庄和安徽泗县两个项目基地,规划10GW电池和20GW组件的扩产计划。国晟能源在江苏徐州、河北唐山、新疆若羌和安徽淮南均有扩产布局,计划“十四五”期间建设各30GW的HJT电池和组件产能。

明阳智能在江苏盐城和广东韶关建成2.5电池和2GW组件产能前提下,共在广东韶关、江苏盐城和安徽马鞍山三地规划了15GW电池15GW组件的扩产计划。明阳光伏推了出全新一代“朱雀”系列高效HJT组件MYMH-72HD、MYMH-78HD,最高功率分别可达600W和640W,最高转化效率高达23.2%和22.9%。

预计2023年底,宝馨科技到投产HJT电池产能2.5GW,HJT组件产能2GW。该公司在安徽怀远和内蒙古鄂托克旗,规划建设各10GW的HJT电池和组件产能。

原名“三五互联”的琏升科技,预计到2023年底的HJT电池产能为3.8GW,其在四川眉山和江苏南通各规划了8GW、12GW的HJT电池产能,拟投建HJT电池产能规模达到20GW。

HJT赛道玩家亦如过江之鲫,安徽光势能、乐通股份、正业科技、传古科技、国电投新能源、华润电力、中建材浚鑫、珠海鸿钧、中能创光电、恒羲光伏、鸿禧能源、通泽能源、天宸股份、百川畅银、五株科技和钜能电力等厂商均有HJT布局和扩产意向。

相对于N型TOPCon技术,HJT技术有高效、外形美观等优势,却有着实始投资成本偏高的门槛。这导致主流一线厂商更青睐于性价比高,亦不失高效的TOPCon路线。

同时,因HJT投资成本高因素制约,HJT项目上产速度并不如预期。截至2022年底,HJT单GW设备投资额约为3.5亿元-4亿元。

过高的投资成本导致多个项目终止或延期。2023年12月30日,山煤国际终止了30亿元的HJT扩产项目。更早些时候,奥维通信也终止了45亿元的HJT扩产计划。

对于HJT场内外玩家来说,HJT概念上市公司业绩成为扩产风向标之一。在全行业降价的背景下,HJT投资成本高的风险被无限放大。所在,鉴于HJT厂商前期投入大,厂商业绩普遍走软,HJT项目扩产意愿、信心也遭到了打击。

不妨做这样一个假设,市场长时间延续调整,公司净亏损额进一步扩大,HJT大小玩家们的扩产计划是否会搁浅。显然,HJT玩家2023年业绩普亏,既向自己,也向其他玩家抛出了一个“坚持or放弃?”的选择题。

需要认清一点是,全行业的跳楼大甩卖,乐此不疲的赔本赚吆喝,令光伏行业已经变得极为扭曲。这不断蚕食着龙头厂商的信心,也在打击着HJT新玩家的信心。(草根光伏)

原文标题:厂商业绩十之九亏,HJT被行业洗牌撞了一下腰?